僕は「長期的な資産形成」を目的に投資していますので、「つみたてNISA」を活用した【インデックス投資】がメインです。

あわせて読みたい

積立NISAのデメリット、注意点と積立NISAに向いてない人

多くの人が10年20年と見据えて毎月定期で積み上げていると思いますが、目標まで早く到達すると嬉しいですよね。

目標に早く到達するための手段の一つが、日経平均とかS&P500のような株価指数の2倍、3倍の値動きが期待できる【レバレッジETF】です。

【レバレッジETF】の存在は知っていましたが、しゅんさんの動画で一気に興味を持ちました!

対象指数が上昇すると、その2倍、3倍の上昇率を目指しますが、逆に指数が下降すれば2倍、3倍の下降率になる、まさに「諸刃の剣」です。

金融庁も【レバレッジETF・インバースETF】への投資に関して注意喚起しています。

金融庁「レバレッジ型・インバース型 ETF 等への投資にあたってご注意ください」

https://www.fsa.go.jp/user/20210630_levETF.pdf

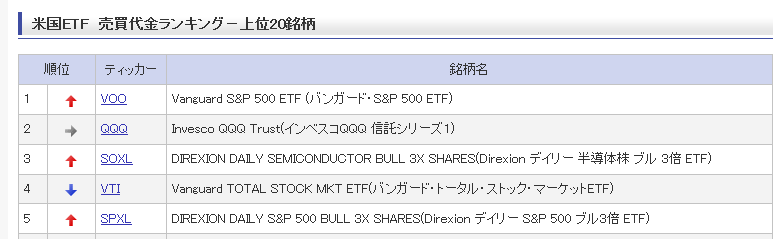

そんな金融庁の注意喚起を横目に、好調な米国株式市場の代表的な指数【S&P500】の3倍の値動きをする【SPXL】も非常に人気があり、売買ランキングでも常に上位ランクインしています。

人気はありますが初心者には取り扱いの難しい【レバレッジETF】について見ていきましょう!

🔹こんな人へおすすめの記事

【レバレッジETF】って何?!2倍3倍ってどういうこと?!

【ブル型】【ベア型】ってどういうことか知りたい!

【レバレッジETF】のどこが「諸刃の剣」なのか知りたい!

【レバレッジETF】はどう買えばいいのか、どう保有するのがいいか分からない

僕は米国株ETFを【SBI証券】で保有・運用していて、アプリが使いやすくてオススメです!

これからの時代、維持費の要らない『証券口座』は銀行口座と同じくくらい一つは持っておくべき。

つみたてNISA、iDeco、投資信託、高配当ETFにレバレッジETF、どれを始めるにも『証券口座』が不可欠です。

口座開設無料、口座維持費も不要ですので、まずは【SBI証券】で証券口座を開設してみましょう!

レバレッジETFとインバースETF

新聞やニュースでよく聞く「日経平均株価」は東京証券取引所一部に上場する225銘柄の株価から算出される平均指数です。

これに対して「日経平均レバレッジ・インデックス」というものがあり、「日経平均株価」指数の2倍の値動きをする指数となります。

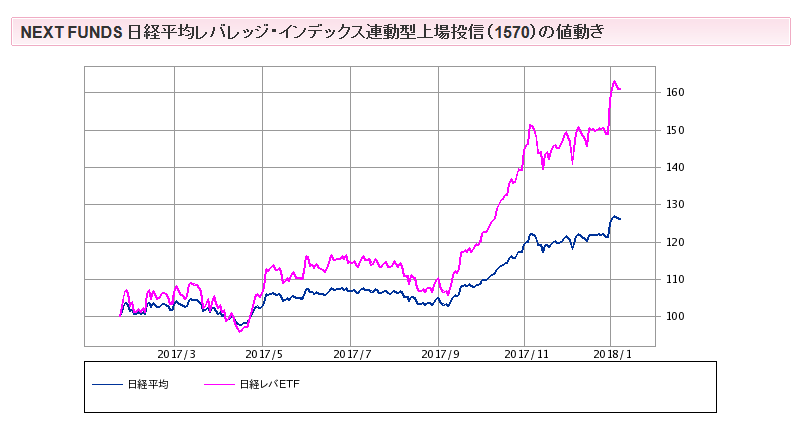

「日経平均株価」とその2倍の動きをする【NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信】の値動きを比較すると次のようになります。

「日経平均の2倍の動き」というのは1日の動きに対して2倍なので、1週間や1か月でみると2倍にはなりません。

上昇が続く相場では「日経平均レバレッジ・インデックス」の方が大きく上昇しているのが分かりますね。

市場が好調な時は大きく伸びていきますが、下降トレンドに入ると値下がりも大きいので、【レバレッジETF】は「短期間で大きな利益を狙いたい人向け」と紹介されていることが多いです。

対象指数に対して逆に2倍、3倍の値動きをする【インバースETF】というものもあります。

レバレッジETF(ブル型)

対象とする指数の2倍、3倍の動きをするものを【レバレッジETF】(ブル型)といいます。

例えば対象指数が1日で3%上昇した場合、【レバレッジETF】は1日で6%上昇することになります。

ブル(雄牛)が下から上へ突き上げるように、指数が上昇する時に利益が大きくなります。

インバースETF(ベア型)

逆に特定の指数の-2倍、-3倍と逆の動きをするものを【インバースETF】(ベア型)といいます。

【インバースETF】(ベア型)は対象指数が1日で3%の下落をすると、【インバースETF】は逆の動きで6%とか9%上昇することになります。

一方で対象指数が1日で3%の上昇をすると、【インバースETF】は逆に-6%、-9%と値下がりします。

ベア(熊)が腕を上から下へ振り下ろすように、指数が下降すると逆に利益を生じます。

悪魔の投資術

しょうさんが動画の中で【レバレッジETF】を「悪魔の投資術」と呼んでいました。

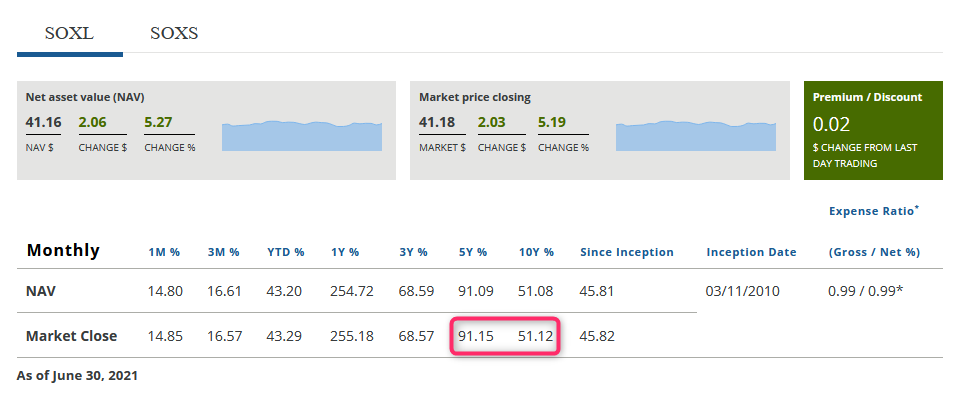

Direxionデイリー半導体株ブル3倍型ETF【SOXL】は2010年3月に0.64ドルからスタートして、2021年2月には史上最高値の46.58ドルに達し、実に72.78倍に達しています!

特に直近10年間のリターンは年率51%ですので、もしこの年率が20年間続いたら、1万円が3800万円にもなります。

めちゃくちゃ夢がありますよね!

まさに「悪魔の投資」!

でも、しゅんさんも言ってましたが「絶対メインで買っちゃいけないETF」ですよ!

【レバレッジETF】は間違いなく「諸刃の剣」です

【レバレッジETF】を投資のメインにできないデメリット

値下がりも2倍、3倍になる

「値上がりは指数の2倍3倍だけど、値下がりは指数と一緒」、そんな素敵な【レバレッジETF】は残念ながらありません。

下がる時でも対象指数の2倍、3倍、それが【レバレッジETF】です。

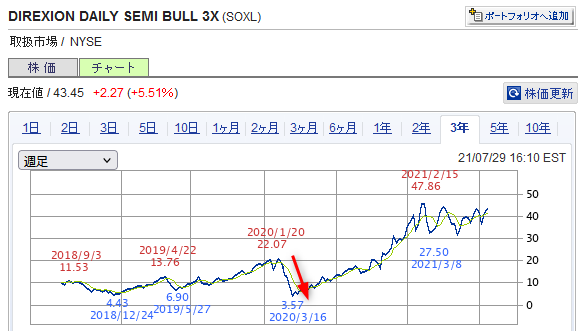

【SOXL】のコロナショック時の暴落ぶりは次の通りです。

コロナショック前の22.07ドルから3.57ドルまで、ドーンと約84%の大暴落です。

例えば100万円分の【SOXL】を持っていたとしたら、2ヶ月ほどでその価値は16万円になってしまうということです。

生きた心地がしませんね((((;゚Д゚))))ガクガクブルブル

今になってみれば47円まで戻っているのがチャートで見てとれますが、暴落の真っただ中で冷静に今のような回復を信じて保有し続けた人はどれくらいいたことでしょう。

もし財産の大半を突っ込んでいたら、資産を守るためにいち早く売却していたことと思います。

なので「【SOXL】に手持ちの資金を丸っと一括投資」など、とてもじゃないですがオススメできません。

こういう大暴落を受けても生活に支障をきたさないくらいの保有額がちょうどいい!

上げ下げが続くボックス相場に弱い

【レバレッジETF】は1日の動きに対して2倍動くので、1週間や1か月という期間でみるとキレイに対象指数の2倍にはなりません。

この特性があるので、価格が上がり下がりを繰り返す場合、目減りしていく傾向にあります。

例えば日経平均が前日比+2%、前日比-5%、前日比+8%、前日比-4.4%と動いた時に、2倍の動きをする「日経平均レバレッジ・インデックス」は前日比+4%、前日比-10%、前日比+16%、前日比-8.8%とそれぞれ2倍になります。

| 日経平均前日比 | 日経平均 | 変動率 | レバレッジETF | 変動率 | |

| 初日 | - | 10000円 | - | 10000円 | - |

| 1日目 | +2% | 10200円 | 102.0% | 10400円 | 104.0% |

| 2日目 | -5% | 9690円 | 95.0% | 9360円 | 90% |

| 3日目 | +8% | 10465円 | 108.0% | 10857円 | 116.0% |

| 4日目 | -4.4% | 10004円 | 95.6% | 9901円 | 91.2% |

どうでしょうか、毎日の変動率は2倍になっているのに、4日後の日経平均のように初日に近い金額に戻っていません。

むしろ初日の約-10%と目減りしてしまっています。

一定の範囲内で上がり下がりを繰り返す相場をボックス相場といい、【レバレッジETF】はその性質上ボックス相場内では目減りしていくので要注意です

高コストで長期保有しづらい!

レバレッジのかかっていない【ETF】と比べると【レバレッジETF】はコストが非常に高いことも抑えておくべきです。

世界中の株式に丸っと投資できるイメージで大人気のバンガード・トータル・ワールド・ストックETF【VT】は年間経費率が0.08%。

米国株式全体に投資するイメージのバンガード・トータル・ストック・マーケットETF【VTI】は年間経費率がなんと0.03%!

それに対して先ほどのデイリー半導体株ブル3倍型ETF【SOXL】は経費率が0.94%。

【VTI】と比較すると【SOXL】の経費率は30倍以上、高いですね!

維持コストの高いものは長く持っていたくないですよね…

配当金は期待できない

この記事に登場する3つの【レバレッジETF】の配当利回りは次の通りです。

- 【SOXL】 0.04%

- 【CURE】 0.02%

- 【DRN】 0.73%

【レバレッジETF】は値上がりを狙うもので、配当金を目当てに保有するものではないので仕方ないですね。

【レバレッジETF】はどう買えばいいのか

【レバレッジETF】は中途半端な保有の仕方では、上手に利益の出る運用はできません。

・市場の状況や値動きを見極めて短期間で売買を繰り返して利益を得るか

・最終的に価格が爆上がりすることを信じて長期保有するか

このどちらかだと思います。

市場の動向を見極めて短期で売買!

市場が上昇トレンド(ずっと値上がり傾向)にある時は【レバレッジETF】が有用です。

「幾らまで値段が上がったら売る」目標額を設定して、常に株価の動向を見守りましょう。

感情に振り回されないように『利食い20%、損切り10%』などのルールを持っておくと安心ですね。

【インバースETF】は対象指数と逆に動きますので、対象指数が下降トレンド(ずっと値下がり傾向)にある時には有用です。

ただ「いつ上がる(下がる)、いつまで上がる(下がる)、どれくらい上がる(下がる)」を見極めることはプロでも難しいことなので、一度うまくいったからといって再現性は低いと思います。

短期間の付き合い方は計画的に…

あわせて読みたい

【インベスターZ】投資の入門書!「ドラゴン桜」の作者が描いた投資マンガで学ぼう!~利食い20%、損切り10%~

大当たりを期待して長期保有!

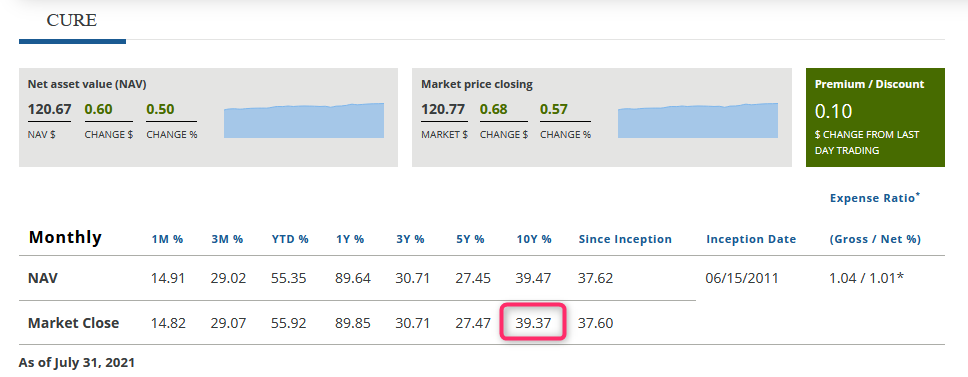

個人的には長期保有のスタンスで【レバレッジETF】の【CURE】と【DRN】を持っています。

レバレッジETF【CURE】は2011年6月の設定時点では5ドルでしたが、2021年6月には100ドルを超えています。

【CURE】は不景気の影響を受けにくいヘルスケアセクターなので、コロナショックからの回復も目覚ましいです。

直近10年のリターンも+39%ですので、【SOXL】ほどではないですが充分に夢を持てます。

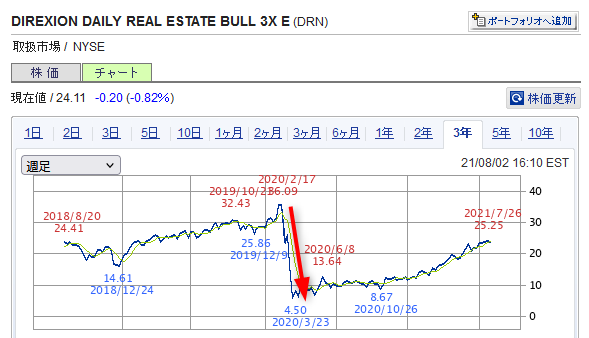

一方【DRN】はコロナショックの暴落が大きすぎて、景気回復の恩恵も見られず、コロナショック前まで戻せていません。

コロナショック前後で36ドルから4.5ドルまで-87%、【SOXL】超えの大暴落です。

構成銘柄が似ている不動産ETF【IYR】もそうですが、不動産ETFは景気の影響をモロに受けますね。

あわせて読みたい

米国不動産ETF【IYR】、不動産投資なのに気軽に売買できる!

最後に

【レバレッジETF】は非常にハイリスク・ハイリターンですので、知識に乏しく、市場の値動きに慣れていない投資初心者にはオススメできません。

【レバレッジETF】は決して悪い投資対象ではないですが、値動きが大きく取り扱いは難しいです。

それだけに一つの情報を鵜呑みにず、色々な角度で検討して納得して、くれぐれも自己責任の元で投資してください。

僕はDirexionデイリー・ヘルスケア株ブル3倍ETF【CURE】とDirexionデイリーMSCI米国リート・ブル3倍ETF【DRN】を1株ずつ持っています。

まだまだ短期で転がすような技術も経験もないので、将来何十倍にもなっているといいなと淡い夢を抱いて超長期保有するつもりでいます。

個人的な投資の方針においても、【レバレッジETF】は本当に遊びの領域です。

- 投資のメインは『つみたてNISA』を活用して投資信託を着実に積み増し!

- 「高配当ETF」は少しずつ積み増して配当金を狙う!

- 「レバレッジETF」で一獲千金の夢を見る!

投資初心者ほど数ある投資関連の情報に振り回されて、自分を見失いがちです。

ある程度投資経験を積み、市場の値動きにも慣れ、自分の投資スタイルを確立し、取れるリスクを正しく判断できるようになれば、【レバレッジETF】とも上手に付き合っていけると思います。

「ほったらかし投資」ではなく投資を楽しみたい人には、ダイナミックな値動きを堪能できる【レバレッジETF】は保有する楽しみを与えてくれると思いますよ!

以上、エンティでした!Nice meeting you & Have a great day!!

コメント