ロボアドバイザー投資サービスは、あまり投資のことが分からなくても「何に投資すればいいのか」「どのように運用していけばいいのか」をお任せできるのが魅力。

楽天証券が2021年に新たに始めたロボアド投資サービスが【らくらく投資】です。

ひとことで言うと【らくらく投資】は、自分に合ったバランスファンド(投資信託)をロボアドバイザーが適切に選んでくれるサービスです

【らくらく投資】はこんな人にオススメした~い

- 投資のことがよく分からないけど、とにかく投資を始めたい人

- 少額から投資を始めたい人

- 投資のことをあれこれ考えたくない人

- リバランスとか面倒くさい、銘柄を選ぶのが面倒くさいと思う人

- あまりリスクを取りすぎたくない人

ただ、やはり何事にもデメリットはありますので、【らくらく投資】を始める時もデメリットを理解した上で始めましょう!

【らくらく投資】を始めるには、楽天証券で証券口座を開く必要があります。

「スマホで本人確認」を使えば口座開設の手続きはスマホで全て完了できるのでオススメです!

【らくらく投資】を始めるなら、投資額をカード決済でポイントは貯めたいところ。

だから楽天カードを持ってない人は作っておきましょう!

100円につき1ポイント(毎月500ポイントまで)がゲットできます。

投資してポイントまで付くなんてお得すぎ!

楽天証券の【らくらく投資】とは

楽天証券のロボアド投資サービス【らくらく投資】の特徴は次の通りです。

- 楽天カードで決済できて楽天ポイントが貯まる、投資もできる

- つみたてNISA口座で非課税運用できる

- 9つの質問で適切なコースを提案してくれる

- 100円から始められる手軽さ

- スマホで投資の全てが完結する

- 為替の影響を気にしなくていい

- サービス開始まもないので実績がない

- 専用の投資信託(ファンド)が用意されている

【らくらく投資】はこれから投資を始めたい人にオススメですが、オススメの理由は上記のように「100円から始められる」「9つの質問に答えるだけ」「つみたてNISA口座も活用できる」という特徴があるから。

楽天証券には【楽ラップ】というロボアド投資サービスもありますが、二つを比べたら断然【らくらく投資】をオススメしています。

詳しいことはこちらの記事でまとめています。

あわせて読みたい

【らくらく投資】と【楽ラップ】「楽天証券」の2つのロボアドバイザー投資の違いは?デメリットは?

ツイートもあるように【らくらく投資】と【楽ラップ】の違いは分かりにくいですよね。

【らくらく投資】のデメリット

【らくらく投資】は少額から始められるので、投資のことがよく分からなくても気楽に始められる良さがあります。

ただ、良いところばかりでなく、気を付けないといけないこともありますので押さえておきましょう。

投資対象がバランスファンドしかない

【らくらく投資】では「バランスファンド」しか買えないのがデメリットと言えます。

「バランスファンド」とは株式や債券、リートなどが組み合わされた「分散の効いた投資信託」です。

「分散が効いた」というと聞こえがいいですが、債券が少なからず含まれているので、とことんリターンを追求しようと思うなら少々役不足なところもあります。

一般的には株式の値動きは大きく、債権は値動きが小さいという特徴があります。

つまり、株式の割合が大きいファンドはリスクもリターンも大きくなり、債券の割合が大きいファンドはリスクもリターンも小さくなることから、株式や債券の構成割合を変えることでファンドのリスクを調整することができます。

【らくらく投資】には5つの専用ファンドが用意されていますが、その全てがバランスファンドです。

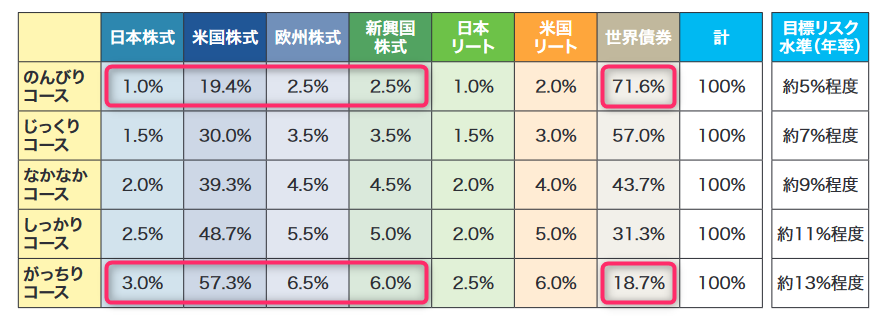

次の表は【らくらく投資】で購入できる5つのファンドの株式・リート・債券の割合です。

「のんびりコース」は想定リターン3%/年とされていますが、資産の構成割合は株式25.4%に対して債権は71.6%となっていて、債券の割合が大きいのでファンド全体の値動きはマイルドになります。

「がっちりコース」は想定リターン7%/年とされていて、株式の割合が72.8%、債券18.7%ですので、想定リターンは「のんびりコース」の2倍を超えますが、株式が多いので市場の大暴落に対するファンドの耐性は低いです。

【らくらく投資】ではバランスファンドしか買えませんので、全てのファンドに少なからず債権が含まれていて、それによりファンド全体の値動き幅を抑制することができます。

そうなると市場が上昇トレンドに入っても、その恩恵を十二分に受けることができません。

市場の活況に乗り切れないとかちょっと残念…

もちろん、逆に市場が暴落すると、債券が多いほど資産の目減りは緩和されます。

ですが、いつくるか分からない暴落に備えるために債権を抱えることで、目の前の上昇トレンドに乗れないのは残念過ぎるかな、と。

例えば【eMAXIS Slim米国株式(S&P500)】であれば、米国の経済成長に100%投資することができます。

2018年7月の設定来だと基準価額は+75%(2021年10月15日現在)にもなります。

もちろん市場が暴落したら一緒に大暴落するリスクも間違いなくあります。

あわせて読みたい

つみたてNISAで人気のファンド:eMAXIS Slim 米国株式(S&P500)

年間コストが0.4915%

【らくらく投資】は5つの専用ファンドから自分のリスクにあったファンドを選んで投資するものです。

5つの専用ファンドの管理費用はどれも同じく年0.4915%(税込)程度。

僕がメインで積み立てている【楽天・全世界株式インデックス・ファンド】が年間コスト0.212%、楽天証券で買付ランキング1位の【eMAXIS Slim米国株式(S&P500)】が年間コスト0.0968%です。

比較すると【らくらく投資】の0.4915%はちょっと高く感じますね。

スマホ専用サービスになっている

【らくらく投資】のバナーにも明記されているように、【らくらく投資】はスマホ専用サービスになっています。

スマホアプリをバンバン使っている人は当たり前のように始められると思いますが、普段PCのブラウザで証券会社のサイトにログインして資産管理や取引をしている人にはちょっと取っ付きにくい「スマホ専用サービス」かもしれませんね。

とはいえ【らくらく投資】は自分に合ったバランスファンドを淡々と積み上げていくものなので、スマホでパッと資産状況が分かるのは手軽でいいかも。

サービス開始まもないので実績がない

【らくらく投資】は2021年6月に始まったサービスなので、これまでの実績を確認することができません。

楽天証券で専用ファンドのチャート図を見ても、まだ目立った動きは見られません。

直近だと2020年2月~3月の「コロナショック」ではS&P500が30%ほど暴落しましたが、そういった景気後退に入った時に【らくらく投資】の5つの専用ファンドがどのように動くのかは未知数です。

もちろん投資において過去の実績はただの「参考資料」程度でしかありませんが、参考にできる材料がなにも無いのはデメリットかもしれません。

ただ純資産は間違いなく着実に増えているのが分かりますので、【らくらく投資】は好スタートを切っていると言えますね!

最後に

いろいろデメリットも挙げましたが、【らくらく投資】が投資を始めたい人にオススメなのは間違いありません。

特に、着実なリターンを狙いつつも、ほどよくリスクを抑えたい人には最適だと思います。

- 投資のことがよく分からないけど、とにかく投資を始めたい人

- 少額から投資を始めたい人

- 投資のことをあれこれ考えたくない人

- リバランスとか面倒くさい、銘柄を選ぶのが面倒くさいと思う人

- あまりリスクを取りすぎたくない人

「投資ってなんだかよく分からない」から結局始めない人も多いので、まずは少額からでも投資を始めてみましょう。

そして市場のの値動き、資産の値動きに慣れながら、興味が沸けば他の投資にチャレンジしてみるのもいいと思います。

あわせて読みたい

【レバレッジETF】上昇も下降も2倍、3倍とダイナミックな動きが魅力だけど「諸刃の剣」でもある

【アクティブファンド】「つみたてNISA」でオススメするならこの2つ!

【米国高配当株ETF】、今【SPYD】は買うべきなのか

【レバレッジETF】【アクティブファンド】【高配当株ETF】などリスクも高くなりますが、その分リターンも期待できて、自分で選ぶ楽しみのある投資先もたくさんあります。

淡々と積み立てるも投資、積極的にリスクを取るも投資です!

自分に見合ったリスクを把握し、将来に向けて確実に積み上げていきましょう。

以上、エンティでした!Nice meeting you & Have a great day!!

コメント