第一子が生まれた頃に、かつてバイトで働いていた保険代理店にお願いをして「低解約返戻金型終身保険」に加入しました。理由は子供の教育資金の準備のためです。

金融リテラシーの低かった僕は「普通預金や定期預金よりは効率がいい」「保険料なら毎月絶対積み立てないといけないし」という考えのもと、保険を契約しました。

保険以外にも資産形成の手立ては沢山あります。今は「インデックス投資」こそ最適解だと思っています。

「保険」を資産形成、貯蓄の手段として考えてる方は、僕の失敗談を踏まえて、今一度熟考してもらえると幸いです。

わが家では幾つかあった低解約返戻型終身保険を、損を覚悟で途中解約しました。

そしてその分は楽天証券でインデックス投資を活用した資産づくりに切り替えました。

🔹こんな人へおすすめの記事

低解約返戻金型保険てどんな保険?

将来の資産形成に保険加入を考えている

「保険で資産形成」は何がダメなの?

低解約返戻型終身保険について

終身保険:死亡保障、高度障害保障が生涯続く保険

低解約返戻型:保険料の払込期間中は解約返戻金額を低くすることで保険料を抑えることができ、払込期間満了後は解約返戻率が上昇する

- 僕の実例はこんな感じです。(契約者、被保険者は妻)

- 目的は子供の将来の教育資金の準備のため

- 契約時年齢30歳、払込期間45歳、つまり払込期間は15年

- 保険料は毎月約15,000円

- 特約は何もなし

低解約返戻型にした理由、解約返戻金の予定額

一人目の子供が出来た時に教育費の準備を考えて、高校に上がる頃に合わせて15年目に300万くらい貯まればいいかなという感じで契約しました。

「もし使わなくても貯金代わりにもなるしな~」「投資は元本割れが怖いけど、保険なら安心かな」くらいのライトな感じです。

保険証書に載っている「解約返戻金例表」は下記の通りです。(返戻率は追記しました)

15年後に約300万円になるように、毎月の保険料を15,000円に設定しました。

| 経過年数 | 解約返戻金 | 保険料払込総額 | 解約返戻率 |

| 1年 | 約71,000円 | 約180,000円 | 39% |

| 5年 | 約595,000円 | 約900,000円 | 66% |

| 10年 | 約1,300,000円 | 約1,800,000円 | 72% |

| 払込期間満了時 | 約2,910,000円 | 約2,700,000円 | 108% |

| 30年 | 約3,520,000円 | – | 130% |

| 40年 | 約3,980,000円 | – | 147% |

端数は省いていますので若干の誤差はありますが、払込満了時の15年目を境に確かに保険料払込総額を上回る解約返戻金になっていきます。

低解約返戻型終身保険のメリット

保険に入ることが必ずしも「絶対ダメ」ということはなく、メリットもあります。

- 通常の終身保険よりも保険料が安い

- 強制的に積み立てができる(毎月保険料を必ず支払わないといけないので)

- 保険料を最後まできちんと払い込めば、確実に増えて戻ってくる(上記の表の通り)

保険での資産形成がおすすめできない3つの理由

「投資は元本割れが心配、保険は安心」が間違い

低解約返戻型保険は払込期間を満了した時に、初めて「保険料<返戻金額」となります。つまり「払込期間満了前は元本割れしている」状態にあると言えます。

一方で「投資は元本割れが心配」とよく言われますが、長期分散投資することで元本割れのリスクを抑えつつ資産を増やしていくことは可能です。

預貯金は元本割れこそしませんが、ゼロ金利水準のもとでは増やすことは難しいです。

資産の拘束性の高さがネックになる

僕は老後の生活費の準備や教育資金準備のために、複数の低解約返戻型保険を持っていました。以前にファイナンシャルプランナーにわが家の資産状況を見てもらう機会があったんですが、低解約返戻型保険が多すぎるので、資金拘束が厳しく、どこかでしんどくなる、と言われました。

その時に幾つかの保険の途中解約を進められましたが、当時は「途中解約すると支払い保険料の分だけ取り返せなくなり勿体ない」という呪縛から逃れられず、結局そのままにしておくことになりました。

もし投資が資産形成の選択肢として念頭にあれば、迷わず解約していたでしょうね。

最近長男の歯科矯正が必要だと分かり、数十万の用意が必要になっていますが、特別定額給付金がなければ低解約返戻型保険の途中解約も検討していたかもしれません。今だと概ね130万は返ってきますが、50万円は支払い負けします。ゾゾッ。

必要な時に使えない、途中解約すると損になる、低解約返戻型保険はそういった拘束性の高い貯蓄だと思っていいと思います。

運用効率を下げているだろう付加保険料もNGポイント

保険料というのは”純保険料”と”付加保険料”に分けられます。

- 保険料の内訳

- 純保険料:将来の保険金支払いに充てられる部分

- 付加保険料:保険事業を運営するために必要とされる保険会社の費用部分

保険会社も社員に給料を支払い、ビルを建て、利益を出しているわけで、それら費用が保険料に当然含まれていることになります。

では保険料に対して付加保険料がどれくらい含まれているのか。残念ながら一般的には公表されていません。きっと公表できない理由があるんでしょうね、何となく邪推できますが。

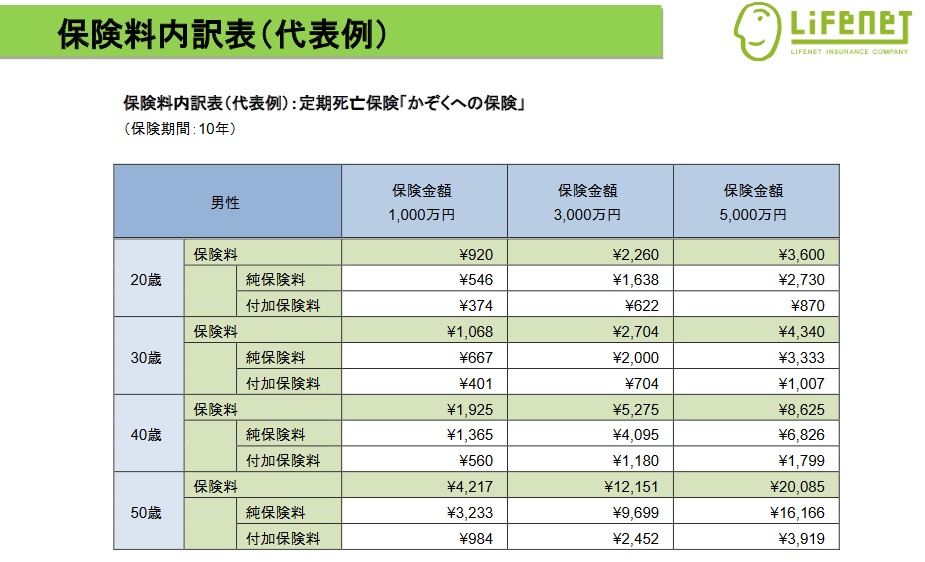

実はライフネット生命が代表例を内訳をサイトに載せています。

https://www.lifenet-seimei.co.jp/shared/pdf/insurance_table_2018.pdf

これを見てどう感じられますか。

僕の年齢に近い40歳で見ると付加保険料は保険料全体の20%~30%にも及びます!

インデックスファンドのコストとは意味合いが違うとは思いますが、付加保険料は保険事業運営費であり、投資・運用に回すものでは無いだろうと考えます。

実際のところ低解約返戻型終身保険の保険料のどれだけが運用に回っているのか分かりませんが、インデックス投資に比べると効率の悪い運用になっているだろうとは思います。

資産形成にはインデックス投資を考える

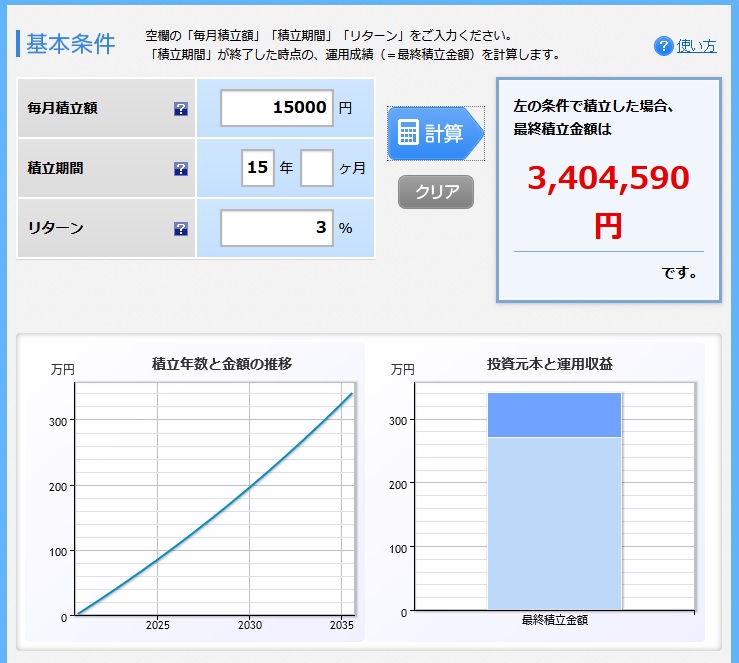

先ほど低解約返戻型保険の実例と同じ条件「毎月の積立15,000円、積立期間15年」で投資をした場合をかんたんシミュレーションで計算すると、年利3%なら最終額は340万円にもなります。

インデックス投資において年利3%という設定は、決して無茶な高い年利ではありません。

また先ほどの解約返戻金例表の「払込期間満了時291万円」を目標積立額とし、同じ積立額・積立期間で逆算すると、なんと年利1%です!

おなじく「払込期間満了時291万円」を目標積立額とし、積立期間15年、年利3%で投資・運用をしていれば、毎月の積立額は約12,800円で済んでいました!

「投資」の方が資産形成においては効率が良いことが分かるかと思います。

インデックス投資は長期投資することで高い確率で勝てる投資方法です。

是非こちらの記事も参考になさってください!

最後に

「終身保険」の保障そのものが目的の場合は話は別ですが、僕が低解約返戻型終身保険に入った第一の目的が「資産形成」だったので、そういうスタンスであればインデックス投資をおすすめしたい、ということです。

先ほどは年利3%で計算してみましたが、年利5%を狙うことも出来て、そうすればもっと早い段階で目標金額に到達できる、或いはもっと低い毎月積立額で目的の時期に目標金額に到達できます。

ただし当たり前ですが「ハイリスク・ハイリターン」は絶対に忘れてはならない原理原則です。

低解約返戻型終身保険の概要や保険料の仕組みについてはお分かりいただけましたでしょうか。

定期預金に預けていても増えないに等しい時代に、保険や投資など「将来の資産形成」のための手段は数多あります。

投資は自己責任で行うものですので、「何のために、いつまでに、いくら必要なのか」「どれだけのリスクが取れるのか」「どれだけ毎月投資・積立に回せるのか」そういったことを、自分や家庭の環境を踏まえて、どの手段が適しているのか検討していきましょう。

その時にこの記事が少しでもお役に立てばと思います。

僕も活用しているSBI証券でのインデックス投資も大変おすすめです!

No.1ネット証券ではじめよう!株デビューするならSBI証券以上、エンティでした!Nice meeting you & Have a great day!!

コメント