投資を始めると、きっとどこかで利益が発生します。分配金として手にすることもあれば、買った金額よりも高く売れて、差額利益が発生するかもしれません。

いずれにしてもこういった収入には税金が課税されます。いったい「いつ」「どれくらい」課税されるか知っていますか。

税率がナンボかなんて知らなくても投資は出来ますが、知らなかったでは済まされないのが国民の3大義務である「納税の義務」です。

投資をしながら税金についてもしっかり学んでおきましょう。他の記事で紹介している「投資信託」および「外国株」にまつわる税金について一緒に学びましょう!

課税されたくない人は「つみたてNISA、一般NISA、iDeco」などの非課税枠を活用しましょう!

投資信託の利益と税金

投資信託の利益

投資信託から得られる利益は主に2つあり、「分配金」と「譲渡益(売却益)」です。まずは得られる利益を確認しましょう。

分配金

投資信託の運用によって得られた利益を分配するものが分配金です。これは純粋な利益なので課税対象となります。

1000円の分配金が発生した場合、203円の源泉徴収税額を差し引かれて、797円が口座に振り込まれることになります。203円は証券会社が納税してくれます。

「再投資コース」などで運用している場合は、この797円は振り込まれず再投資に回されますね。

譲渡益

手元の投資信託を売却(譲渡)した時に、買った時の金額よりも値上がりしていて、売った時の金額が高かった時、その差額利益が譲渡益となります。これも課税対象です。

10万円で購入した投資信託を11万円で売却した場合、差額利益10000円から2031円の源泉徴収税額が差し引かれ、10万円+7969円=107969円が口座に振り込まれます。2031円は証券会社が納税してくれます。

課税される税金

どちらの利益にも税率20.315%(所得税15.315%+住民税5%)がかかります。ザクッと20%だと思っておいていいでしょう。

一般口座と特定口座

証券会社で証券口座を開いた時に口座の種類を選びます。「特定口座・源泉あり」「特定口座・源泉なし」「一般口座」の3種類です。確定申告の要・不要は、どの口座で運用しているかによって変わります。

特定口座

特定口座では「特定口座年間取引報告書」を交付してくれて、特定口座内での譲渡損益や配当金・分配金などを計算して報告してくれます。

「特定口座・源泉あり」では売買取引の都度税金が徴収されていますので、その源泉徴収金額を証券会社が税務署に報告し納税してくれます。自分で確定申告する必要はありません。

「特定口座・源泉なし」では「特定口座年間取引報告書」に記載された情報をもとに、確定申告を自分で行う必要があります。

一般口座

一般口座では全ての損益計算を自分で行い、確定申告をしないといけない口座ですので、投資初心者には少しハードルが高いかもしれません。

初心者の方や税金のことがよく分からないという方は、確定申告が必要なくなる「特定口座・源泉あり」を選びましょう。

外国株式の利益と税金

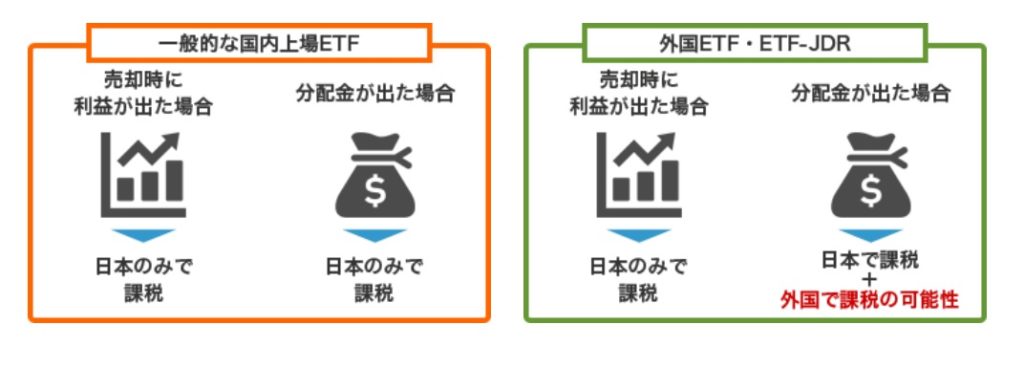

米国高配当株などの外国株も投資信託と同様に「分配金」と「譲渡益(売却益)」が発生します。

譲渡益についてはほとんどの場合「租税条約」によって現地での課税はありませんので、国内でのみ課税されることになります。なので、考え方は投資信託の譲渡益にかかる税金と同じです。

一方、分配金の税金は国内の投資信託とは少し異なります。

分配金に課税される税金

https://kabu.com/investment/guide/syoukenzeisei/tax/foreigntax.html

外国株の分配金は、現地と日本とで「二重課税」されています。

米国株の場合、分配金に対して米国で10%が源泉徴収され、差し引かれた金額に対して、日本国内で更に20.315%の税率で課税されます。

例えば米国株で100ドルの分配金が発生した時に、まず米国で10%の源泉徴収がされますので、現地での支払われる金額は90ドルとなります。

そして90ドルに日本国内の税率20.315%が課税され18.28ドルが源泉徴収されます。

つまり100ドル-10ドル-18.28ドル=71.72ドルが最終的に口座に振り込まれる金額となります。100ドルのうち概ね3割ほどを税金で引かれると結構大きいですよね。

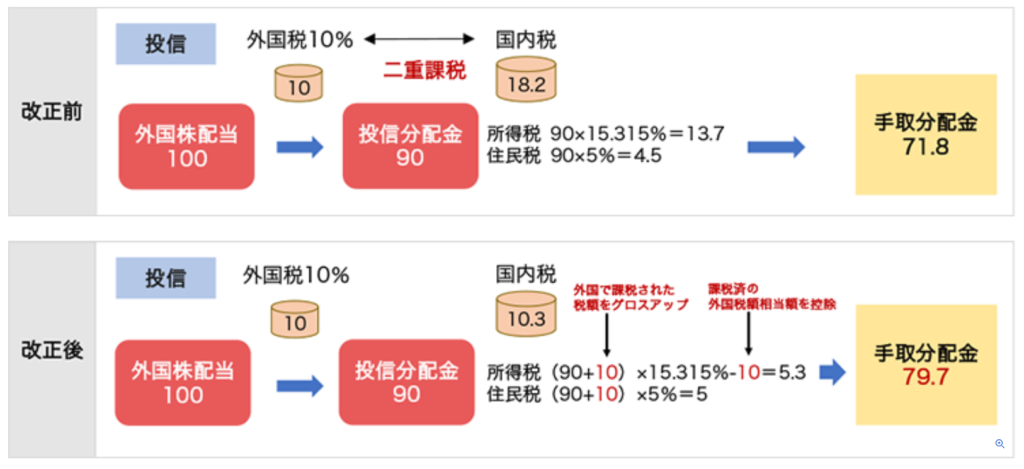

この二重課税を解消するものが「二重課税調整制度」です。

二重課税調整制度

2020年からこの二重課税を解消するために「二重課税調整制度」が開始されています。この制度については自動的に適用されるため、特に何もする必要はありません。

手続きが必要なく、制度の中身は知らなくても自動的に適用されますので、興味のある方は読み進めてください

制度の仕組みは次の通りです。

https://www.rakuten-sec.co.jp/smartphone/rfund/guide/tax2.html

外国税10ドルの控除された90ドルを税引き前の100ドルに戻して(グロスアップ)、そこに日本国内の税率15.315%(所得税)と5%(住民税)が課税されます。そして、算出された所得税15.315ドルから外国税10ドルを差し引いた5.3ドル+5ドル=10.3ドルが日本国内での税金となります。

分配金100ドル-外国税10ドル-国内税10.3ドル=79.7ドルが最終的に口座に振り込まれる額となり、二重課税が解消されるというわけです。

初心者の人には少々分かりにくいですよね。僕も投資を始めた当初は説明を聞いても読んでもチンプンカンプンでした笑。

なお、NISA口座では日本国内の税金が非課税となり、外国の現地税との二重課税にならないため、二重課税調整制度は適用されません。

また海外の個別株、米国上場のSPYDやHDV、VYMなどの海外ETFも二重課税調整制度は適用されません。こちらはについては「外国税額控除」を確定申告にて受ける必要があります。

最後に

・投資信託で得られる利益は「分配金」と「譲渡益」

・課税される税金は約20%

・非課税枠のあるNISA口座を活用しよう!

・投資初心者は「特定口座・源泉あり」の証券口座を開こう

・外国株取引では分配金については二重課税の可能性あり

前半の投資信託で発生する利益の種類や、おおよその税率くらいは押さえておきましょう。これらから投資を始める方は、証券口座を開く際は「特定口座・源泉あり」が便利だということも知っておくといいでしょう。

後半の二重課税調整制度は結構マニアックなので、初心者のうちは知らなくてもいいと思います。近年人気のある米国高配当株ETFのSPYD、VYM、HVD、VIGなどはどれも二重課税調整制度の適用外であることも頭の片隅にくらい入れておくと、投資経験が長くなってきた時に役立つかもしれません。

投資で少しでも節税を、と思ったらNISA口座やiDecoも検討してみましょう!

以上、エンティでした!Nice meeting you & Have a great day!!

僕は楽天証券でつみたてNISAの非課税枠活用してインデックス投資をしています。証券口座をまだ持っていない時は、まずは口座を開設してみましょう!もちろん開設は無料です!

コメント